FINMA 2024-Leitfaden zu Stablecoins: Wichtige Erkenntnisse für Ihr Unternehmen – Fin Tech – Technologie

Um diesen Artikel auszudrucken, müssen Sie sich lediglich bei Mondaq.com registrieren oder anmelden.

Am 26. Juli 2024 veröffentlichte die Eidgenössische Finanzmarktaufsicht (FINMA) ihre neueste Richtlinie, die FINMA-Richtlinie 06/2024, die sich auf die Regulierungslandschaft für Stablecoins konzentriert. Diese Richtlinien bauen auf dem FINMA-Rahmenwerk von 2019 auf und gehen auf die sich entwickelnden Risiken und Herausforderungen ein, mit denen Stablecoin-Emittenten und Banken, die Ausfallgarantien anbieten, konfrontiert sind. Angesichts der zunehmenden Bedeutung von Stablecoins als wichtigem Finanzinstrument zielen die neuen Regeln der FINMA darauf ab, rechtliche Klassifizierungen zu klären, Massnahmen zur Bekämpfung der Geldwäsche durchzusetzen und spezifische Anforderungen für Schweizer Banken festzulegen, die an Stablecoin-Transaktionen beteiligt sind.

Stablecoins sind digitale Vermögenswerte, die einen stabilen Wert gewährleisten sollen, indem sie an traditionelle Währungen, Rohstoffe oder Finanzinstrumente gekoppelt werden. In der Schweiz werden Stablecoins zunehmend als Zahlungsmittel auf Blockchain-Plattformen eingesetzt und bieten die Vorteile von Kryptowährungen wie schnelle Transaktionen und dezentrale Verwaltung bei gleichzeitiger Reduzierung der Preisvolatilität. Aus diesem Grund steigt weltweit die Nachfrage nach Stablecoins. Weltweit beträgt die Marktkapitalisierung von Stablecoins 168 Milliarden US-Dollar und macht etwa 7,75 % der gesamten Marktkapitalisierung der Kryptowährungen aus.

In unseren neuesten Insights beantworten wir wichtige Fragen zu neuen Vorschriften der FINMA und dem Einsatz von Stablecoins in der Wirtschaft.

Welche neuen Regelungen beinhalten die neuen FINMA-Richtlinien?

Neue Richtlinien der Finanzmarktaufsicht (FINMA) im Jahr 2024 enthalten eine Reihe wichtiger Regeln zur Ausgabe von Stablecoins und den damit verbundenen Risiken für Finanzinstitute. Zu diesen Regeln gehören:

✓ Rechtliche Einstufung von Stablecoins

Stablecoins werden im Allgemeinen als Einlagen nach dem Bankengesetz oder als kollektive Kapitalanlagen klassifiziert, je nachdem, wie die zugrunde liegenden Vermögenswerte verwaltet werden. Das Anti-Geldwäschegesetz (GwG) gilt aufgrund der beabsichtigten Verwendung als Zahlungsmittel typischerweise für Stablecoins.

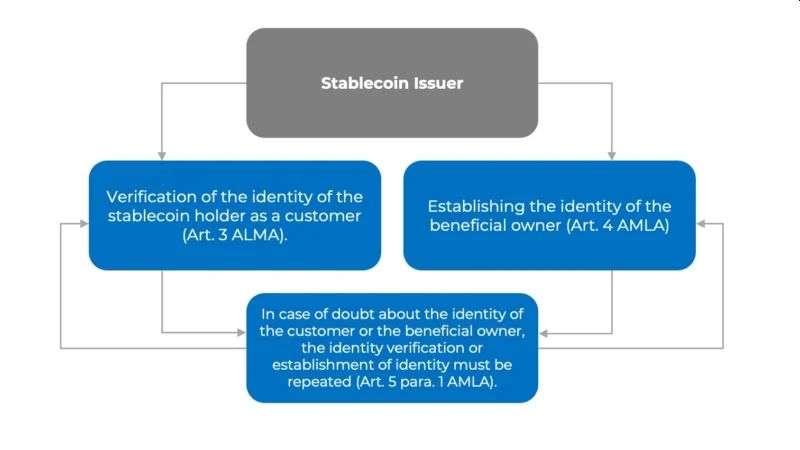

✓ Anforderungen zur Bekämpfung der Geldwäsche

Der Stablecoin-Emittent gilt im Sinne der Geldwäschegesetzgebung als Finanzintermediär und ist zu folgenden Schritten verpflichtet:

Regeln zur Bekämpfung der Geldwäsche bei Stablecoins, 2024.

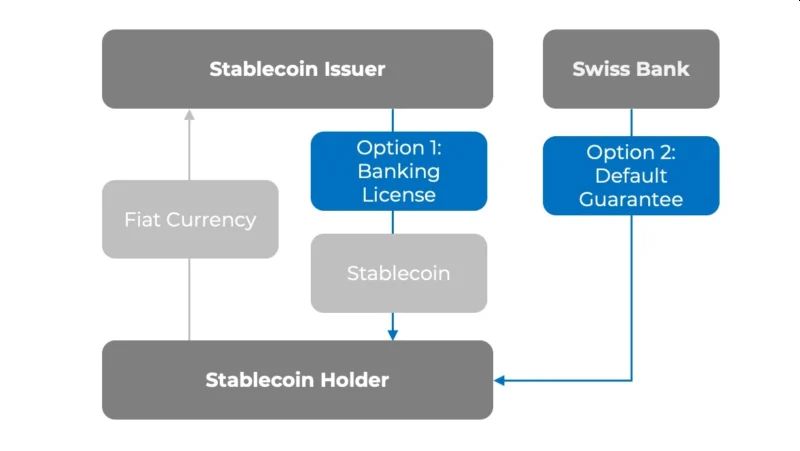

✓ Regelungen des Bankrechts

Stablecoin-Emittenten, die professionell öffentliche Einlagen entgegennehmen, benötigen grundsätzlich eine Banklizenz, es sei denn, die Einlagen werden von einer Bank garantiert. Die Richtlinien gehen auch auf die Risiken ein, die mit der Verwendung von Bankausfallgarantien verbunden sind, die Emittenten möglicherweise von der Verpflichtung befreien, eine Lizenz der Eidgenössischen Finanzaufsichtsbehörde einzuholen, aber dennoch die Zugehörigkeit zu einer Selbstregulierungsorganisation erfordern.

Bankenrechtliche Verordnung zu Stable Coins, 2024.

✓ Standardgarantieanforderungen

Die Finanzmarktaufsicht legt Mindestanforderungen für Ausfallgarantien im Zusammenhang mit Stablecoins fest. Zu diesen Anforderungen gehört die Sicherung individueller Ansprüche der Kunden im Falle einer Insolvenz des Emittenten, die Besicherung aller öffentlichen Einlagen sowie die Möglichkeit, Sicherheiten schnell und unkompliziert einlösen zu können. Diese Maßnahmen zielen auf den Schutz der Einleger ab, bieten jedoch nicht das gleiche Schutzniveau wie Banklizenzen.

✓ Reputations- und rechtliche Risiken für Banken

Banken, die Sicherheiten für Stablecoins stellen, sind potenziellen Reputations- und Rechtsrisiken ausgesetzt, wenn der Emittent gegen seine Verpflichtungen aus dem Geldwäschegesetz verstößt. Diese Risiken werden durch die Möglichkeit verschärft, dass unehrliche Stablecoin-Inhaber im Falle einer Insolvenz des Emittenten Forderungen an die Bank richten.

✓ Notwendigkeit einer behördlichen Überprüfung

Die Federal Reserve hat die Notwendigkeit erkannt, bei Ausnahmen vom Bankengesetz im Zusammenhang mit Ausfallgarantien Maßnahmen zu ergreifen. Die Richtlinien weisen auf die Notwendigkeit hin, diese Ausnahmen zu überprüfen, um einen angemessenen Schutz zu gewährleisten, und die Finanzmarktaufsicht wird daran arbeiten, die damit verbundenen Risiken in künftigen Diskussionen anzugehen.

Was sind die Hauptunterschiede zwischen Stablecoins und traditionellen Finanzinstrumenten hinsichtlich der rechtlichen Verpflichtungen?

Stablecoins unterscheiden sich hinsichtlich der rechtlichen Verpflichtungen aufgrund ihres digitalen und dezentralen Charakters von herkömmlichen Finanzinstrumenten. Traditionelle Finanzinstrumente wie Aktien, Anleihen und Sparkonten sind gut reguliert und unterliegen etablierten rechtlichen Rahmenbedingungen, die Anlegerschutz, Offenlegungspflichten und klare Steuervorschriften umfassen. Im Gegensatz dazu stehen Stablecoins, obwohl sie Stabilität bieten, indem sie an Vermögenswerte wie Fiat-Währungen gebunden sind, vor besonderen Herausforderungen in der Taxonomie und der Regulierungsaufsicht. Beispielsweise können Stablecoins je nach Struktur und Zweck als Einlagen, Wertpapiere oder kollektive Kapitalanlagen behandelt werden. Diese Unklarheit erfordert eine zusätzliche behördliche Prüfung, insbesondere in den Bereichen Geldwäschebekämpfung und Know-Your-Customer, wo Stablecoins robuste Prozesse zur Transaktionsidentifizierung und -überwachung implementieren müssen. Im Gegensatz zu herkömmlichen Instrumenten erfordern Stablecoins auch die Einhaltung sich entwickelnder Vorschriften für digitale Vermögenswerte, die je nach Gerichtsbarkeit erheblich variieren können, was die Komplexität ihrer rechtlichen Verpflichtungen erhöht.

Welche steuerlichen Auswirkungen ergeben sich nach geltendem Schweizer Recht für Unternehmen, die Stablecoins ausgeben oder handeln?

Die steuerlichen Auswirkungen für Unternehmen, die in der Schweiz mit Stablecoins handeln, hängen weitgehend von der Klassifizierung dieser digitalen Vermögenswerte ab. Wenn ein Stablecoin als Wertpapier oder Einlage eingestuft wird, unterliegt er möglicherweise der Kapitalertragssteuer, die auf seinen Wertzuwachs beim Verkauf oder Umtausch anfällt. Darüber hinaus können Stablecoin-Transaktionen Mehrwertsteuer auslösen, wenn Lieferungen von Waren oder Dienstleistungen als steuerpflichtig gelten. Schweizer Unternehmen, die Stablecoins ausgeben oder handeln, sollten bei Bedarf auch darüber nachdenken, Steuern auf Zinszahlungen einzubehalten. Die Klassifizierung von Stablecoins als Wertpapiere kann auch zu zusätzlichen Meldepflichten im Schweizer Steuerrecht führen. Da sich das regulatorische Umfeld weiterentwickelt, wird Unternehmen empfohlen, auf dem Laufenden zu bleiben und eng mit Steuerexperten zusammenzuarbeiten, um die vollständige Einhaltung der aktuellen Schweizer Steuergesetze sicherzustellen.

Wie interagieren die neuen FINMA-Richtlinien mit internationalen Vorschriften im Zusammenhang mit Stablecoins, beispielsweise denen der Europäischen Union oder der Vereinigten Staaten?

Die neuen Richtlinien der FINMA zu Stablecoins überschneiden sich mit internationalen Vorschriften, indem sie in bestimmten Bereichen höhere Standards setzen, insbesondere im Hinblick auf die Einhaltung der Geldwäschebekämpfung und „Know Your Customer“. Während die EU Markets for Cryptoassets Regulation (MiCAR) und die Richtlinien der US Securities and Exchange Commission umfassende Rahmenbedingungen für digitale Vermögenswerte bieten, kann der Ansatz der FINMA strengere Bedingungen vorsehen, wie etwa Anforderungen an Schweizer Banken, virtuelle Sicherheiten anzubieten, die bestimmte Kriterien erfüllen. Diese Angleichung oder potenzielle Divergenz bedeutet, dass Exporteure in der Schweiz nationale und internationale Vorschriften beachten müssen, um eine vollständige Einhaltung sicherzustellen. Die Komplexität entsteht durch unterschiedliche globale Standards und macht es für Unternehmen erforderlich, anpassungsfähige Strategien zu entwickeln, die den strengeren Anforderungen verschiedener Jurisdiktionen Rechnung tragen.

Welche potenziellen rechtlichen Risiken bestehen für Unternehmen, die Stablecoins als Zahlungsmittel akzeptieren?

Bei der Verwendung von Stablecoins als Zahlungsmittel in einem Unternehmen können mehrere potenzielle rechtliche Risiken entstehen:

Regulatorische UnsicherheitUnterschiedliche rechtliche Klassifizierungen in den verschiedenen Gerichtsbarkeiten können die Einhaltung und Durchsetzung erschweren.

Compliance zur Bekämpfung der Geldwäsche und „Know Your Customer“.Die Nichteinhaltung strenger AML- und KYC-Anforderungen kann schwere Strafen nach sich ziehen.

Vertragsdurchsetzbarkeit:Der rechtliche Status und die Durchsetzbarkeit von Verträgen im Zusammenhang mit Stablecoins können unklar oder umstritten sein.

VolatilitätsrisikoObwohl Stablecoins auf Stabilität ausgelegt sind, stellen Wertschwankungen immer noch Risiken bei der Preisgestaltung und dem Finanzmanagement dar.

Technologische RisikenIntelligente Verträge und andere zugrunde liegende Technologien können fehlerhaft funktionieren oder ausgenutzt werden, was zu potenziellen Verlusten führen kann.

Zusammenfassend stellen die neuen Richtlinien Nr. 06/2024 der Eidgenössischen Finanzmarktaufsicht einen wichtigen Schritt zur Regulierung der sich schnell entwickelnden Welt der Stablecoins dar, indem sie für die dringend benötigte Klarheit sorgen und strengere Anforderungen an Emittenten und Finanzinstitute stellen, die in diesem Bereich tätig sind . Für in der Schweiz tätige Unternehmen bietet der sich weiterentwickelnde Regulierungsrahmen sowohl Chancen als auch Herausforderungen.

Der Inhalt dieses Artikels soll einen allgemeinen Leitfaden zu diesem Thema bieten. Sie sollten sich zu Ihren besonderen Umständen fachkundig beraten lassen.

„Böser Kaffee-Nerd. Analyst. Unheilbarer Speckpraktiker. Totaler Twitter-Fan. Typischer Essensliebhaber.“